|

|

| Пишет iv_g ( @ 2013-06-08 09:00:00 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

А.Собко: О «нефтяной привязке» в европейских газовых контрактах. Это надолго, но не навсегда

Как известно, Евросоюз взял курс на либерализацию своего газового рынка. Одна из составляющих этого процесса – отказ от нефтяной индексации газовых цен и переход к привязке на основе биржевого (спотового) ценообразованию. Цена в этом случае формируется в центрах биржевой торговли (газовых хабах). В какой степени европейским регуляторам удаётся достичь задуманного? Ответ на этот вопрос не так прост, как может показаться – ведь точные условия долгосрочных газовых контрактов, как правило, не подлежат разглашению. Тем не менее такая попытка была сделана осенью прошлого года аналитиками Societe Generale. Согласно оценкам этого банка, в 2011 году на нефтяную индексацию приходилось около 58% от общего объема поставок, а в 2012 году – уже 55%. Соответственно, объем продаж со спотовой ценовой привязкой достиг 45%, то есть вплотную приближается к половине.

Тут надо сделать небольшое пояснение. Поставка газа с биржевой ценовой привязкой вовсе не означает, что весь этот газ покупается «на споте», то есть вне системы долгосрочных контрактов. Конечно, есть и непосредственно биржевые продажи, но их доля невелика. В эти 45% входят и поставки по долгосрочным контрактам, но уже с «газовой индексацией». Так, например, осенью прошлого года норвежская Statoil заключила договор с немецкой Wintershall о поставках в течение 10 лет 45 млрд кубометров газа (т.е. по 4,5 млрд кубометров в год) с ценовой привязкой к газовым хабам северо-западной Европы.

Statoil, на долю которого приходится около четверти европейских газовых поставок (у «Газпрома» примерно столько же), по некоторым оценкам, уже перевел на спотовую индексацию около половины своих объемов газа.

Еще одна оценка структуры газовых контрактов была сделана консалтинговой компанией Timera Energy на основе данных Reuters (на рисунке справа). Слева –визуализация рассмотренных выше оценок Societe Generale.

Газовый рынок континентальной Европы сейчас находится в процессе трансформации, а потому разобраться в деталях схем ценообразования пока непросто. Напротив, Великобритания значительно раньше начала либерализацию рынка, и, как считается, добилась того, что весь поставляемый газ идет с ценовой привязкой к котировкам на британском газовом хабе NBP (National Balance Point). Тем интересней замечание в комментарии Timera Energy о том, что такое допущение может быть слишком оптимистичным. А на деле до сих по часть старых долгосрочных контрактов по поставкам газа в Великобританию с шельфа Северного моря могут содержать нефтяную привязку.

А что же «Газпром»? Российский монополист считает (и справедливо), что ликвидности биржевых торгов пока недостаточно для перехода на новые механизмы ценообразования. Среди прочего одним из показателей ликвидности является объем финансовой надстройки: то есть отношение объемов торговли газом на хабе к объему реальных физических поставок (так называемый churn ratio). Минимальная отметка, при которой газовый хаб может считаться ликвидным, находится в районе 10-15. Такой показатель churn сейчас есть только на британском газовом рынке, на европейских хабах он пока значительно меньше. Для сравнения, на американском Henry Hub этот показатель составляет около 100, а для нефти, где финансовый рынок превалирует над физическим, он, вообще выше на порядки.

В результате «Газпром» разработал систему скидок, благодаря которой среднеевропейская цена монополии оказалась близка к биржевой. В то же время нефтяная привязка пока сохраняется. Любопытно, что, как недавно выяснилось, «Газпром» по результатам прошлого года сэкономил почти миллиард долларов. Ранее компания закладывала в свой бюджет-2012 так называемые ретроактивные платежи – компенсации за предоставленные задним числом скидки на газовые поставки прошлых лет. На такие платежи компания планировала потратить свыше 130 млрд рублей, но новые переговоры с европейскими контрагентами позволили сохранить около 30 млрд. Интересно, что покупатели попросили в обмен на отказ от части скидок? По данным газеты «Ведомости», уступкой со стороны «Газпрома» стало изменение уровня «бери-или-плати» в контрактах, а также сроки выплат.

В текущих условиях сохранять нефтяную привязку, даже снижая цены путем предоставления системы скидок, представляется разумным. Но в среднесрочной перспективе переход к газовой индексации станет неизбежным. В первую очередь потому, что цены на нефть могут заметно вырасти, а сам этот источник топлива будет уходить на вторые позиции. В свою очередь газовый рынок уже идет по тому пути, который в прошлом веке прошел рынок нефти. Евросоюзу нужно сначала самому решить проблемы со зрелостью своего газового рынка, прежде чем заставлять отказываться от нефтяной индексации внешних поставщиков. Но и нашим компаниям нужно активней развивать свои трейдинговые подразделения и приспосабливаться к изменениям на европейском рынке. В первую очередь для того, чтобы в будущем получить максимальные преимущества от работы в новых условиях.

http://www.odnako.org/blogs/show_25824/

- - - - - - - -

Ссылки в статье

http://www.timera-energy.com/uk-gas/g

http://www.vedomosti.ru/companies/n

- - - - - - - -

Прогноз сделанный в статье /"Это надолго, но не навсегда"/ базируется на некоторых не очевидных допущениях, в частности:

i/ Очень интересное, сильное и нетривиальное допущение, что ЕС - регион, зависимый от импорта энергоресурсов, сможет диктовать в долгосрочной перспективе свою волю энергоэкспортерам, при условии падении собственной добычи углеводородов и чудовищных экологических нормах, ограничивающих добычу и потребление угля.

Гораздо логичнее предположить, что Великобритания и Германия еще смогут диктовать свою волю, а у остальных дела пойдут не так хорошо

ii/ Очень сильное предположение об отвязке от нефтяных цен, высказанное как "Но в среднесрочной перспективе переход к газовой индексации станет неизбежным. В первую очередь потому, что цены на нефть могут заметно вырасти, а сам этот источник топлива будет уходить на вторые позиции"

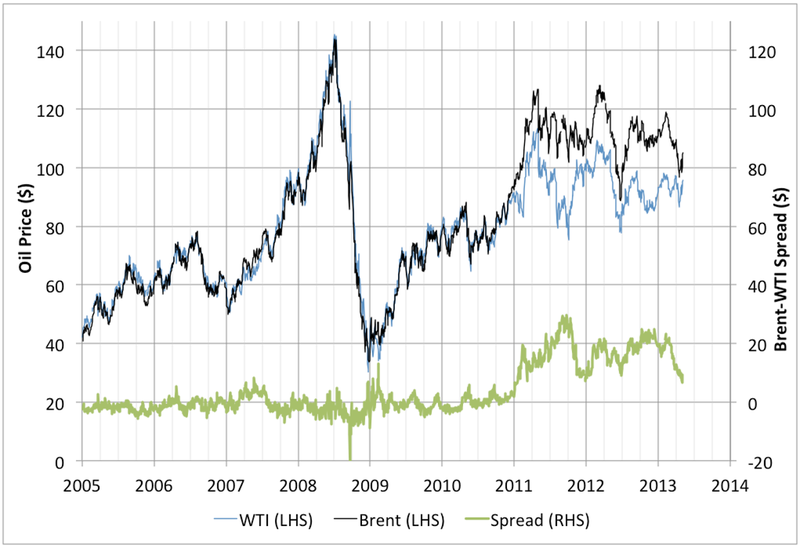

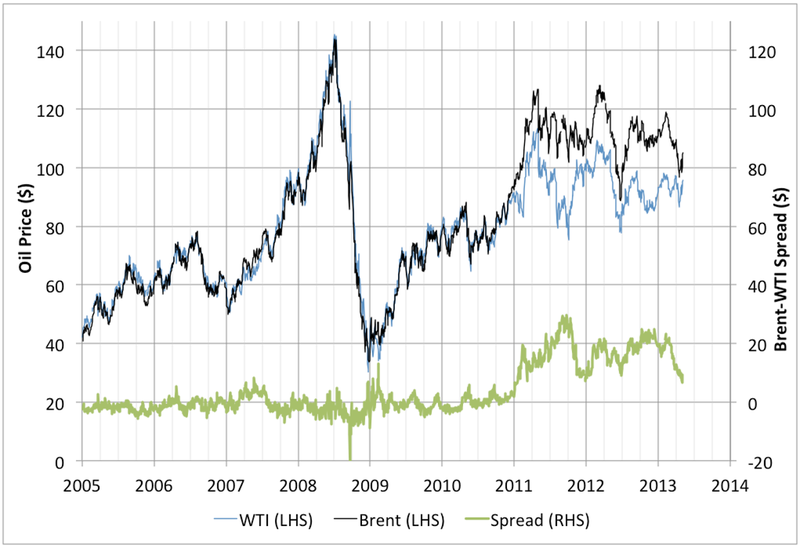

Рост нефтяных цен в нынешних условиях может быть объяснен только однозначно - уменьшением добычи после нефтяного плато, достигнутого в условиях высоких цен на нефть

http://earlywarn.blogspot.ru/2013/05/ap

http://earlywarn.blogspot.ru/2013/05/oi

И в этих гипотетических условиях уменьшения добычи нефти соответствующее увеличение цен на газ, как на самый удобный и экологичный вид топлива, представляется весьма вероятным

iii/ Очень сильное и неочевидное предположение, что цены на различное топливо, приведенные к энергетическому эквиваленту должны значительно расходиться.

Если рассматривать данные по США, то значительное расхождение цен на различные виды топлива началось перед крахом клинтоновского пузыря доткомов и усилилось с бушевским пузырем недвижимости

http://iv-g.livejournal.com/874607.h

Как известно, Евросоюз взял курс на либерализацию своего газового рынка. Одна из составляющих этого процесса – отказ от нефтяной индексации газовых цен и переход к привязке на основе биржевого (спотового) ценообразованию. Цена в этом случае формируется в центрах биржевой торговли (газовых хабах). В какой степени европейским регуляторам удаётся достичь задуманного? Ответ на этот вопрос не так прост, как может показаться – ведь точные условия долгосрочных газовых контрактов, как правило, не подлежат разглашению. Тем не менее такая попытка была сделана осенью прошлого года аналитиками Societe Generale. Согласно оценкам этого банка, в 2011 году на нефтяную индексацию приходилось около 58% от общего объема поставок, а в 2012 году – уже 55%. Соответственно, объем продаж со спотовой ценовой привязкой достиг 45%, то есть вплотную приближается к половине.

Тут надо сделать небольшое пояснение. Поставка газа с биржевой ценовой привязкой вовсе не означает, что весь этот газ покупается «на споте», то есть вне системы долгосрочных контрактов. Конечно, есть и непосредственно биржевые продажи, но их доля невелика. В эти 45% входят и поставки по долгосрочным контрактам, но уже с «газовой индексацией». Так, например, осенью прошлого года норвежская Statoil заключила договор с немецкой Wintershall о поставках в течение 10 лет 45 млрд кубометров газа (т.е. по 4,5 млрд кубометров в год) с ценовой привязкой к газовым хабам северо-западной Европы.

Statoil, на долю которого приходится около четверти европейских газовых поставок (у «Газпрома» примерно столько же), по некоторым оценкам, уже перевел на спотовую индексацию около половины своих объемов газа.

Еще одна оценка структуры газовых контрактов была сделана консалтинговой компанией Timera Energy на основе данных Reuters (на рисунке справа). Слева –визуализация рассмотренных выше оценок Societe Generale.

Газовый рынок континентальной Европы сейчас находится в процессе трансформации, а потому разобраться в деталях схем ценообразования пока непросто. Напротив, Великобритания значительно раньше начала либерализацию рынка, и, как считается, добилась того, что весь поставляемый газ идет с ценовой привязкой к котировкам на британском газовом хабе NBP (National Balance Point). Тем интересней замечание в комментарии Timera Energy о том, что такое допущение может быть слишком оптимистичным. А на деле до сих по часть старых долгосрочных контрактов по поставкам газа в Великобританию с шельфа Северного моря могут содержать нефтяную привязку.

А что же «Газпром»? Российский монополист считает (и справедливо), что ликвидности биржевых торгов пока недостаточно для перехода на новые механизмы ценообразования. Среди прочего одним из показателей ликвидности является объем финансовой надстройки: то есть отношение объемов торговли газом на хабе к объему реальных физических поставок (так называемый churn ratio). Минимальная отметка, при которой газовый хаб может считаться ликвидным, находится в районе 10-15. Такой показатель churn сейчас есть только на британском газовом рынке, на европейских хабах он пока значительно меньше. Для сравнения, на американском Henry Hub этот показатель составляет около 100, а для нефти, где финансовый рынок превалирует над физическим, он, вообще выше на порядки.

В результате «Газпром» разработал систему скидок, благодаря которой среднеевропейская цена монополии оказалась близка к биржевой. В то же время нефтяная привязка пока сохраняется. Любопытно, что, как недавно выяснилось, «Газпром» по результатам прошлого года сэкономил почти миллиард долларов. Ранее компания закладывала в свой бюджет-2012 так называемые ретроактивные платежи – компенсации за предоставленные задним числом скидки на газовые поставки прошлых лет. На такие платежи компания планировала потратить свыше 130 млрд рублей, но новые переговоры с европейскими контрагентами позволили сохранить около 30 млрд. Интересно, что покупатели попросили в обмен на отказ от части скидок? По данным газеты «Ведомости», уступкой со стороны «Газпрома» стало изменение уровня «бери-или-плати» в контрактах, а также сроки выплат.

В текущих условиях сохранять нефтяную привязку, даже снижая цены путем предоставления системы скидок, представляется разумным. Но в среднесрочной перспективе переход к газовой индексации станет неизбежным. В первую очередь потому, что цены на нефть могут заметно вырасти, а сам этот источник топлива будет уходить на вторые позиции. В свою очередь газовый рынок уже идет по тому пути, который в прошлом веке прошел рынок нефти. Евросоюзу нужно сначала самому решить проблемы со зрелостью своего газового рынка, прежде чем заставлять отказываться от нефтяной индексации внешних поставщиков. Но и нашим компаниям нужно активней развивать свои трейдинговые подразделения и приспосабливаться к изменениям на европейском рынке. В первую очередь для того, чтобы в будущем получить максимальные преимущества от работы в новых условиях.

http://www.odnako.org/blogs/show_25824/

- - - - - - - -

Ссылки в статье

http://www.timera-energy.com/uk-gas/g

http://www.vedomosti.ru/companies/n

- - - - - - - -

Прогноз сделанный в статье /"Это надолго, но не навсегда"/ базируется на некоторых не очевидных допущениях, в частности:

i/ Очень интересное, сильное и нетривиальное допущение, что ЕС - регион, зависимый от импорта энергоресурсов, сможет диктовать в долгосрочной перспективе свою волю энергоэкспортерам, при условии падении собственной добычи углеводородов и чудовищных экологических нормах, ограничивающих добычу и потребление угля.

Гораздо логичнее предположить, что Великобритания и Германия еще смогут диктовать свою волю, а у остальных дела пойдут не так хорошо

ii/ Очень сильное предположение об отвязке от нефтяных цен, высказанное как "Но в среднесрочной перспективе переход к газовой индексации станет неизбежным. В первую очередь потому, что цены на нефть могут заметно вырасти, а сам этот источник топлива будет уходить на вторые позиции"

Рост нефтяных цен в нынешних условиях может быть объяснен только однозначно - уменьшением добычи после нефтяного плато, достигнутого в условиях высоких цен на нефть

http://earlywarn.blogspot.ru/2013/05/ap

http://earlywarn.blogspot.ru/2013/05/oi

И в этих гипотетических условиях уменьшения добычи нефти соответствующее увеличение цен на газ, как на самый удобный и экологичный вид топлива, представляется весьма вероятным

iii/ Очень сильное и неочевидное предположение, что цены на различное топливо, приведенные к энергетическому эквиваленту должны значительно расходиться.

Если рассматривать данные по США, то значительное расхождение цен на различные виды топлива началось перед крахом клинтоновского пузыря доткомов и усилилось с бушевским пузырем недвижимости

http://iv-g.livejournal.com/874607.h